2019年3月7日晚,光韵达公司公告称以1.887亿元现金收购成都通宇航空51%股权。通宇航空主要从事航空飞行器零部件开发制造,具体包括航空精密零部件数控加工,金属级3D打印等,所制造的航空零部件用于多型号军用飞机、无人机、运输机、导弹、国内民机及波音、空客各类转包的客机、运输机。通宇航空具有航空航天AS9100D标准、装备承制单位资格以及三级保密资格单位证书,核心技术在于具有解决钛合金、铝合金、高温镍基合金等各种难加工材料的复杂结构曲面的加工难题的创新工艺方法,并摸索自主航空金属3D打印激光选区熔化技术、激光沉积3D打印技术进行超复杂结构零件整体打印制造。成都航空2018年实现营收(0.34亿元,+103.7%)净利润(0.11亿元,+965.6%)。此次收购标的承诺2019~2021年扣非净利润为3000、4000、5000万元。

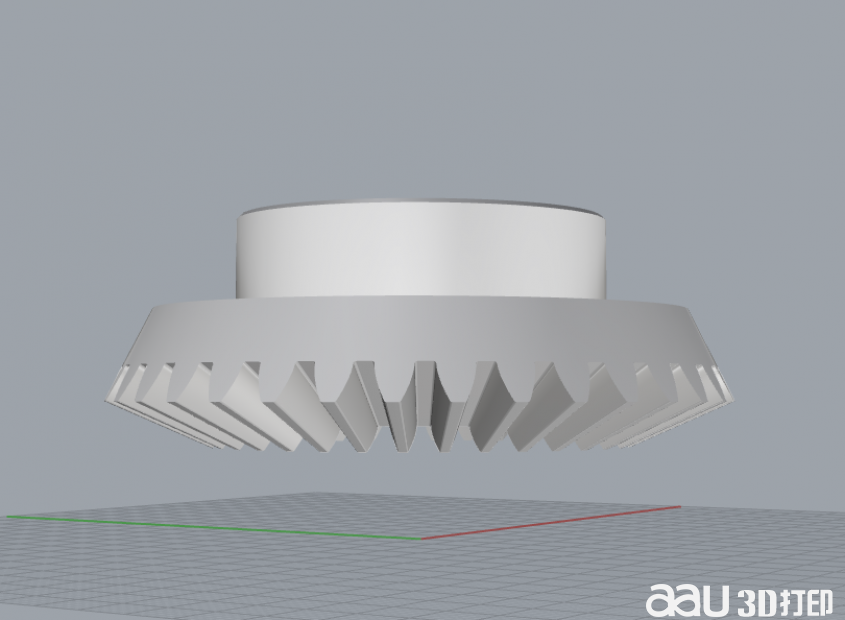

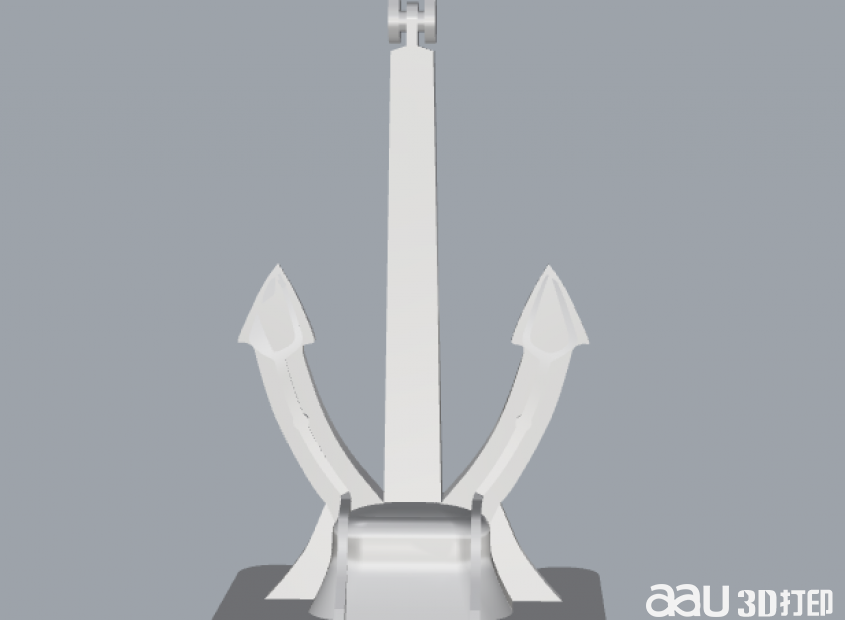

此次收购通宇航空,意义在于加快3D打印业务发展,并向国防军工产业进军。上市公司2013年在国内率先开展工业3D打印业务。3D打印在航空领域应用的优势在于能够重新设计整个系统和部件,以实现精准构型和功能需求。本次收购,一方面通宇航空可引进公司工业3D打印工艺,使得公司3D打印业务进一步向航空零部件制造产业拓展;另一方面,公司可将通与航空作为切入军工产业的平台,将公司掌握的激光技术,及未来公司发展的重点—智能设备、激光设备产业切入到军工产业。

考虑到通宇航空的并表,按公告,剩余股权收购安排如下:2019年完成业绩承诺,采用包括发股、现金等形式收购剩余的39%股权;若标的完成全部业绩承诺,则公司与标的方协商决定收购剩余10%股权。我们预计公司2018~2020年实现的备考归母净利润为0.68、0.97、1.16亿元,EPS分别为0.31、0.44、0.52元,对应当前股价的PE分别为52X、36X、31X,首次覆盖,给以增持-A评级。

大家都在看

大家都在看

3D打印直通车

3D打印直通车 上传STL文件

上传STL文件 挑选模型

挑选模型